बचत खाता

बचत खाते (सेविंग्स अकाउंट), खुदरा वित्तीय संस्थाओं द्वारा बनाये रखे जाने वाले खातों को कहते हैं जो ब्याज तो प्रदान करते हैं लेकिन जिन्हें सीधे तौर पर धन के रूप में (उदाहरण के लिए, एक चेक लिखकर) इस्तेमाल नहीं किया जा सकता है। इन खातों में ग्राहक अपने अतिरिक्त धन के कुछ हिस्से को अलग रखने के साथ-साथ थोड़ा ब्याज (मॉनेटरी रिटर्न) भी कमा सकते हैं।

नियम

संपादित करें| इस section की तथ्यात्मक सटीकता विवादित है। कृपया सुनिश्चित करें कि विवादित तथ्य संदर्भित हैं। (May 2010) |

संयुक्त राज्य अमेरिका में नियम D, 12 CFR 204.2(d)(2) के तहत "सेविंग्स डिपोजिट (बचत जमा)" शब्द में वह जमा या खाता शामिल होता है जो धारा 204.2(d)(1) की आवश्यकताओं को पूरा करता है और जिसमें से डिपोजिट अनुबंध या अमानतदार (डिपोजिटरी इंस्टिट्यूशन) के नियमों के तहत जमाकर्ता के पास प्रति माह या कम से कम चार हफ्तों की स्टेटमेंट साइकल के दौरान छह बार तक हस्तांतरण (ट्रांसफर) या निकासी की अनुमति या अधिकार होता है। अमानतदार इन छह में से तीन ट्रांसफर को चेक, ड्राफ्ट, डेबिट कार्ड, या जमाकर्ता कार्ड, या जमाकर्ता के तृतीय पक्ष को देय अन्य किसी समान आदेश द्वारा किये जाने की अनुमति दे सकती है। जमा की संख्या को सीमित करने संबंधी कोई नियम नहीं है लेकिन कुछ बैंक स्वयं ऐसा करने का निर्णय ले सकते हैं।

अधिकांश यूरोपीय देशों के भीतर जमा खातों पर मिलने वाले ब्याज पर स्रोत पर कर (टैक्स एट सोर्स) लगाया जाता है। कुछ देशों की उच्च दरों के कारण विदेशी जमा उद्योग में भारी वृद्धि हुई है। संभावित कर चोरी के प्रति चिंता के कारण इन विदेशी वित्तीय केन्द्रों को अर्जित ब्याज की जानकारी को ईयू कर अधिकारियों के साथ साझा करने या विदेशी खातों पर देय ब्याज पर कटने वाले कर को रोककर रखने वाले केन्द्रों के रूप में इस्तेमाल किया जाता है। खाता धारकों को रोककर रखे गए कर का भुगतान करना होता है या प्रासंगिक अधिकारियों के समक्ष खाताधारक संबंधी जानकारी का खुलासा करना होता है।[1]

लागत

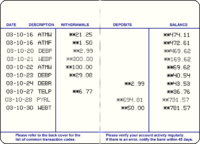

संपादित करेंबचत खाते से निकासी कभी-कभार अधिक महँगी होती है और डिमांड/करेंट अकाउंट (चालू खाते) में समान वित्तीय लेनदेन की अपेक्षा काफी अधिक होती है और इसमें समय भी काफी अधिक लग सकता है। हालांकि, अधिकांश बचत खातों में (जमा प्रमाणपत्रों के विपरीत) निकासी को सीमित नहीं किया जाता है। संयुक्त राज्य अमेरिका में नियम डी का उल्लंघन करने पर अक्सर एक सेवा शुल्क देना पड़ता है या खाते के दर्जे को घटाकर उसे चेकिंग अकाउंट भी बनाया जा सकता है। ऑनलाइन खातों की सबसे बड़ी खामी, ऑटोमेटेड क्लियरिंग हाउस द्वारा ऑनलाइन खाते से धन को "इंट और पत्थर" के एक बैंक (वास्तविक बैंक) में ट्रांसफर (हस्तांतरित) करने में लगने वाला समय है। ऑनलाइन बैंक से धन को निकालकर स्थानीय बैंक में हस्तांतरित किये जाने की अवधि के दौरान कोई ब्याज नहीं मिलता है |

पहचानकर्ता (Identifier)

संपादित करेंयदि आप government bank में saving account खुलवाना चाहतें हैं तो आपको किसी एक व्यक्ति को पहचानकर्ता के रूप में बताना होगा । जिसका उसी bank में पहले से खाता हो। यदि आपके पास ऐसा परिचित व्यक्ति नहीं हैं , जिसका उसी bank में पहले से अकाउंट हो , तो आप ऐसी स्थिति में bank manager से सम्पर्क कर सकते है । हालाँकि अब कई प्राइवेट बैंक आपके घर आकर आपका वेरिफिकेशन करके अकाउंट ओपन कर सकतें हैं | जिससे आपको किसी पहचानकर्ता की आवश्यकता नहीं पड़ेगी | लेकिन ये सुविधा अभी सभी बैंको में उपलब्ध नहीं है |

Dilip.Kumar

संपादित करेंकुछ वित्तीय संस्थाएं केवल-ऑनलाइन बचत खाते ही प्रदान करती है। ये आम तौर पर उच्च ब्याज दर प्रदान करते हैं और इनमे सुरक्षा संबंधी प्रतिबंध भी अधिक होते हैं। इंटरनेट के विकास के साथ उच्च ब्याज दर प्रदान करने वाले खातों की लोकप्रियता भी बढ़ रही है।[2]

सन्दर्भ

संपादित करें- ↑ "संग्रहीत प्रति". मूल से 7 जुलाई 2007 को पुरालेखित. अभिगमन तिथि 28 मार्च 2011.

- ↑ James. "Online Savings Accounts". मूल से 1 मार्च 2010 को पुरालेखित. अभिगमन तिथि 2010-01-10.

इन्हें भी देखें

संपादित करें- सावधि जमा (मियादी जमा या फिक्स्ड डिपॉजिट)

- आवर्ती जमा (रेकरिंग डिपॉजिट)