बेजमानती विकल्प

| यह लेख किसी और भाषा में लिखे लेख का खराब अनुवाद है। यह किसी ऐसे व्यक्ति द्वारा लिखा गया है जिसे हिन्दी अथवा स्रोत भाषा की सीमित जानकारी है। कृपया इस अनुवाद को सुधारें। मूल लेख "अन्य भाषाओं की सूची" में "{{{1}}}" में पाया जा सकता है। |

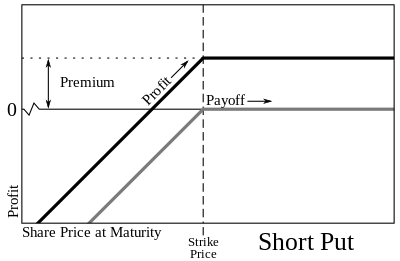

बेजमानती विकल्प (naked option) या आरक्षित विकल्प (uncovered option) एक विकल्प रणनीति है जहां विकल्प अनुबंध लेखक (यानी, विक्रेता) असाइनमेंट के मामले में अनुबंध को कवर करने के लिए आधारभूत सुरक्षा स्थिति नहीं रखता है (जैसे कवर किए गए विकल्प में)। न ही विक्रेता समान आधारभूत सुरक्षा पर समान वर्ग का कोई विकल्प रखता है जो संभावित हानियों के खिलाफ सुरक्षा प्रदान कर सके (जैसे विकल्प प्रसार में)। एक "कॉल" वाले बजमानती विकल्प को "बेजमानती कॉल" या "अनकवर्ड कॉल" कहा जाता है, जबकि एक "पुट" वाले विकल्प को "बेजमानती पुट" या "अनकवर्ड पुट" कहा जाता है।[1]

नेकेड विकल्प सबसे जोखिम भरी विकल्प रणनीतियों में से एक है, और इसलिए अधिकांश ब्रोकर(दलाल) उन्हें केवल उन व्यापारियों तक ही सीमित रखते हैं जिनके पास उच्चतम विकल्प स्तर की मंजूरी है और जिनके पास मार्जिन खाता होता है। नेकेड विकल्प इसलिए आकर्षक होता है क्योंकि विक्रेता को संभावित नुकसान से बचाव के लिए संबंधित स्थिति खरीदे बिना विकल्प की प्रीमियम लागत प्राप्त होती है। बेजमानती पुट के मामले में, विक्रेता उम्मीद करता है कि आधारभूत इक्विटी या स्टॉक की कीमत समान रहे या बढ़े।। बेजमानती कॉल के मामले में, विक्रेता उम्मीद करता है कि आधारभूत इक्विटी या स्टॉक की कीमत समान रहे या घटे। और विक्रेता के लिए समाप्ति पर प्रीमियम बरकरार रखने की संभावना उतनी ही बढ़ जाती है, जितना लिखा जाने के समय नेकेड विकल्प का पैसा खत्म हो जाता है।[2][3]

इक्विटी पोजीशन खोलने के लिए लिमिट ऑर्डर या स्टॉप ऑर्डर का उपयोग करने के विकल्प के रूप में बेजमानती विकल्प बेचने का भी उपयोग किया जा सकता है। किसी आधारभूत स्टॉक को सीधे खरीदने के बजाय, पर्याप्त नकदी वाला व्यक्ति पुट विकल्प बेच सकता है, प्रीमियम प्राप्त कर सकता है, और फिर स्टॉक खरीद सकता है यदि इसकी कीमत असाइनमेंट या समाप्ति पर स्ट्राइक मूल्य से कम या कम हो जाती है। इसी तरह, मार्जिन पर उधार लेने के लिए पर्याप्त इक्विटी वाला व्यक्ति एक कॉल विकल्प बेच सकता है, प्रीमियम प्राप्त कर सकता है, और फिर अगर उसकी कीमत आवंटन या समाप्ति पर स्ट्राइक मूल्य तक या उससे ऊपर बढ़ जाती है तो स्टॉक को शॉर्ट कर सकता है।

हालाँकि, बेजमानती विकल्प सबसे अधिक जोखिम वाला होता है क्योंकि विक्रेताओं ने आवंटन के मामले में अनुबंध को कवर करने के लिए सहमति व्यक्त की होती है, चाहे स्टॉक की कीमत कितनी भी दूर चली जाए। नेकेड पुट का विक्रेता आधारभूत स्टॉक को स्ट्राइक मूल्य पर खरीदने के लिए बाध्य होता है, भले ही इसकी बाजार कीमत शून्य तक गिर जाए। इसी तरह, बेजमानती कॉल का विक्रेता आधारभूत स्टॉक को स्ट्राइक मूल्य पर शॉर्ट करने के लिए मजबूर हो सकता है भले ही इसकी बाजार कीमत असीमित राशि तक बढ़ जाए।। क्योंकि संभावित नुकसान से बचाने के लिए कुछ भी कवर नहीं किया जाता है, यदि विक्रेता के पास असाइनमेंट के मामले में अनुबंध को कवर करने के लिए पर्याप्त इक्विटी या नकदी नहीं है तो मार्जिन कॉल शुरू हो जाएगी।[2][3]

उदाहरण

संपादित करेंबेजमानती कॉल उदाहरण

संपादित करेंXYZ के शेयर वर्तमान में प्रति शेयर $85 पर बिक रहे हैं और सट्टेबाज A ने 10 मई को या उससे पहले प्रति शेयर $100 के स्ट्राइक मूल्य पर एक कॉल विकल्प बेचने का निर्णय लिया है, जिसके लिए उसे $24 मिलते हैं। यदि XYZ के शेयर 10 मई से पहले 100 डॉलर से ऊपर बढ़ने में विफल रहते हैं, तो कॉल विकल्प बेकार हो जाता है और सट्टेबाज ए 24 डॉलर का लाभ कमाता है। हालाँकि, अगर XYZ के शेयर $100 से ऊपर बढ़ते हैं, तो सट्टेबाज A को बाजार मूल्य पर XYZ के 100 शेयर खरीदने और उन्हें $100 प्रत्येक के लिए वापस बेचने के लिए बाध्य किया जाएगा। इस परिदृश्य में, सट्टेबाज A को (100 * XYZ बाजार मूल्य) - (100 * $100) - $24 का नुकसान होता है। चूंकि बाजार मूल्य असीमित राशि तक बढ़ सकता है, इसलिए 'सबसे खराब स्थिति' में सट्टेबाज ए को असीमित नुकसान का सामना करना पड़ सकता है।[2][4]

बेजमानती उदाहरण रखें

संपादित करेंXYZ के शेयर वर्तमान में प्रति शेयर $85 पर बिक रहे हैं और सट्टेबाज A ने 17 जून को या उससे पहले प्रति शेयर $75 के स्ट्राइक मूल्य पर एक पुट विकल्प बेचने का निर्णय लिया है, जिसके लिए उसे $24 मिलते हैं। यदि XYZ के शेयर 10 जून से पहले $75 से नीचे नहीं गिरते हैं, तो पुट विकल्प बेकार हो जाता है और सट्टेबाज A $24 का लाभ कमाता है। हालाँकि, अगर XYZ के शेयर $75 पर या उससे नीचे गिरते हैं, तो सट्टेबाज A को $75 की कीमत पर XYZ के 100 शेयर खरीदने के लिए बाध्य होगा, भले ही बाज़ार मूल्य $0 पर या उसके करीब गिर जाए।[2][3]

सन्दर्भ

संपादित करें- ↑ Scott, Gordon (31 दिसम्बर 2021). "Naked Option". Investopedia. अभिगमन तिथि 1 अक्टूबर 2022.

- ↑ अ आ इ ई Butler, Chad (11 जुलाई 2022). "Naked Options Expose You to Risk". Investopedia. अभिगमन तिथि 1 अक्टूबर 2022.

- ↑ अ आ इ Chandler, Simon (29 जुलाई 2022). "What to know about naked options — from how it works to why it's risky". Business Insider. अभिगमन तिथि 1 अक्टूबर 2022.

- ↑ Juggernaut (12 जुलाई 2012). "When to Use A Naked Call Option". मूल से 10 जुलाई 2013 को पुरालेखित.

अग्रिम पठन

संपादित करें- मार्क डी. वोल्फिंगर, "द रूकीज़ गाइड टू ऑप्शंस" द बिगिनर्स हैंडबुक ऑफ़ ट्रेडिंग इक्विटी ऑप्शंस" डब्ल्यू एंड ए पब्लिशिंग, सीडर फॉल्स, 2008।

बाहरी कड़ियाँ

संपादित करें- शिकागो बोर्ड विकल्प एक्सचेंज

- ऑस्ट्रेलियाई स्टॉक एक्सचेंज

- इन्वेस्टोपेडिया, विकल्प ट्यूटोरियल